|

相關閱讀 |

吴迪:中国经济:悬崖边的终极决战

|

>>> 新興科技、社會發展等人文科學探討 >>> | 簡體 傳統 |

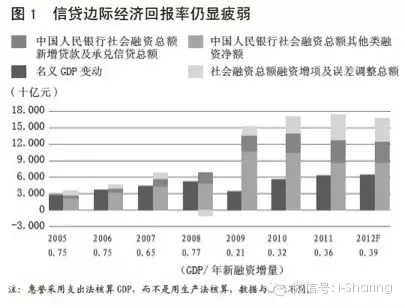

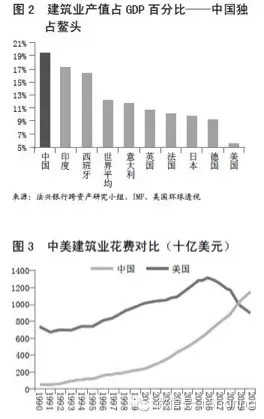

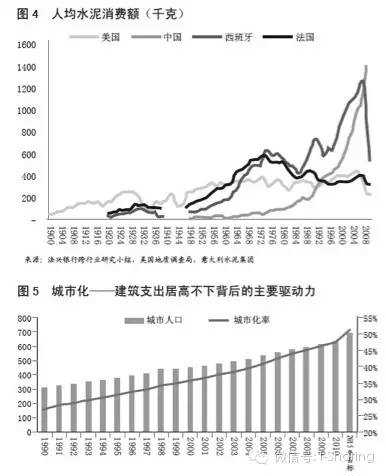

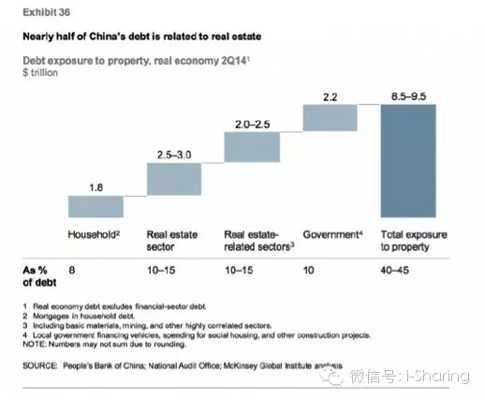

1.中国经济在悬崖边缘 对于经济学者而言,做预测可谓是一个致命的诱惑。去年1月9日我撰文【人民币再不贬值更待何时】,结果年后人民币在短短一个多月内跌幅高达3%,创下了人民币汇改以来的记录。其实我做的一个最大的预言是2012年7月发表在美国的business insider上的一个研报【中国经济将启动超级去杠杆化】,文中指出中国楼市将见顶,房地产危机实质上是债务危机。中国的债务融资活动已成了庞氏融资的红海。中国经济最大的矛盾不是流动性危机,而是超级去杠杆化。中国人民银行的传统货币政策无法将这些问题根治,只能勉强维持过度杠杆化的经济和暂时阻止信贷链条的断裂。在2012年11月发表于金融时报的【我的裸婚爱情故事】中,我更是大胆的指出中国楼市将在2015年左右见顶。 我在12年研究了很多中国经济的债务融资和投资数据,发现了几个很严重的问题,使我确信中国正在走向几十年难得一见的超级去杠杆化,更通俗的说法是大规模的金融危机。首先,中国的信贷投资回报率已跌到了改革开放以来最低的一个水平。根据麦肯锡的最新研报,在金融危机以来的七年中国债务总净值增加了21万亿美元,以此为代价中国的GDP增加了区区5万亿美元。由此可见中国通过债务扩张来拉动经济增长的效率已经非常非常低了(见下图1)。 再者,中国的社会融资总量当中一半以上来自于影子银行。这说明中国的融资成本(信贷利率)除了要以官方利率为锚之外,还要加上一个显着的风险溢价。风险溢价已经越来越高,这说明央行的货币政策传导机制将失灵,其调节经济体融资成本的能力渐渐枯竭。国家对金融体系包括影子银行的监管和法制建设严重不足,债权人的权益缺乏保障,债务人的资产,业务和信用缺乏评估定价机制,再加上财产权法体系极不完整且执行环节极不严谨。这就导致融资成本出现很大的风险溢价。风险溢价过高是中国社会信用严重缺失的必然结果。良好的信用体系是健康的信贷融资活动的根本保证。短时间内,这个问题无法得到解决,但这反映了中国面临的债务危机可能要比想象中严重,因为官方的数据严重忽视了中国融资活动中由于信用缺失而产生的显着的风险溢价。 2.地产危机本质是金融危机 再者,中国建筑业泡沫太大,成为引发债务链条系统性断裂和投资拉动增长模式崩塌的最大隐患。2010年,(如下图3)中国建筑市场超过美国的规模成为世界第一,并占据了世界建筑市场的15%。(如下图2)这一年如日中天的中国建筑业把中国投资对GDP的占比推到了48.5%(建筑业本身的GDP占比是19%)——一个中国历史上甚至是世界历史上前所未有的记录。这个时候可以毫不夸张的讲中国经济是建筑导向型的。2010年,中国的水泥消耗量突破了18亿公吨,达到了世界水泥总需求的55%,是美国消耗量的25倍。中国的人均水泥消费高达1400公斤,远远超过除中国以外的世界平均水平——300公斤/人,也远远高于同等收入国家水平(见下图4)。历史数据表明这么高的水泥消费水平是很难长期持续的,早晚会引发建筑业泡沫破裂。另外我发现房地产等不动产是债务融资过程中最重要的抵押品,一旦地产崩盘,这些信贷就会大量违约,进而导致地产的抛售来偿债,如此交互作用,形成恶性循环。 2010年中国新建了18亿平发米的住宅,这相当于西班牙全国的住宅面积。这些住宅已经可以容纳6千万人,虽然这一年城镇人口仅增加了2千万人。如果在未来5年中国保持这个建筑速度,到了2015年中国将总共兴建90亿平方米的住宅,足以容纳3亿人,也就是说可容纳的城市化率将达到65-70%,可是根据国际货币基金组织(IMF)的数据,这个城市化率要到2030年才可实现。中国的建筑速度远远超过了中国的城市化进度,中国将有越来越多的地方像鄂尔多斯那样唱起空城计来。(见下图5) 心存侥幸的人们可以在西班牙身上寻找中国建筑业泡沫破裂的迹象。像中国一样,在经济危机前西班牙的人均水泥消耗量也多年保持着高水平。2007年西班牙的年人均水泥消耗量达到了1300公斤的峰值。四年以后,陷入经济危机的西班牙的年人均水泥消耗量勉强维持在500公斤左右,几乎从峰值水平下降了60%。作为世界工地的中国未来的建筑业泡沫破灭的情形十分悲观。 3.中国经济唯一的出路:量化宽松 感觉到中国经济的形势犹如一个泼满汽油的房子,我从去年7月便开始呼吁中国仿效美联储启动量化宽松救市:成立类似于美国两房的中国房贷金融集团和中国就业银行,把房贷资产,以地产为抵押物的相关信贷资产,以地产为投资标的的相关信贷资产,以稳定就业和改善就业结构为目的的相关信贷资产大规模实行资产证券化和债务证券化,然后由中国人民银行大量购买,抬高这些信贷资产的收益率,从而吸引私人资本和国际资本大量入场购买这些证券资产。央行购买资产的规模可以初步定在12万亿元人民币。当然这个呼吁几乎没有带来任何反响,大家还在为降息降准常设借贷便利(SLF)这些传统货币政策吵得不可开交。 不少人如陈定远教授认为量化宽松的触发点是零利率,其实不然,量化宽松的触发点是包括地产在内的抵押品价格泡沫破灭,导致内生性货币坍塌。内生性货币是金融机构通过资产证券化和债务证券化来创造的货币供应,好比经济的心脏,外生性货币是央行通过传统货币政策为经济注入流动性,好比输血。一旦内生性货币坍塌,央行的传统货币政策就将于事无补,必须启动量化宽松。 房地产是过去10年中国金融机构创造货币供应的最大源动力,地产危机对中国金融而言杀伤力是巨大的。以国有四大行之一的中国银行(BOC)为例,2011年其贷款抵押物的39%为地产和其他不动产。而房地产和土地作为抵押物在房地产信托等影子银行信贷中的权重可能更大,危害也可能更大。如下图所示,根据麦肯锡的最新研报,中国有接近一半的债务都与房地产有关。房地产危机本质上就是金融危机。在包括今年1月份为止的过去三个月的中国新建住宅总面积减少了30%,这是过去15年所没有过的现象,房地产危机的脚步已越来越近。 抵押品(如房地产)价格泡沫破灭,即便是抵押品被债权人没收,债务人依然不足以清偿债务,这就是债务通缩,也可以说是资产负债表通缩。很多人像陈教授一样认为中国不存在通缩,这要怪我没解释清楚,这个通缩并非指CPI,而是指债务通缩。总所周知,中国债务通缩的压力是巨大的。债务通缩很大可能上会使CPI也走向通缩。官方数据显示今年一月中国的CPI增速是0.8%。据我判断中国实际上已经开始通货紧缩了。 债务通缩会造成举债者的信用萎缩,央行的传统货币政策是无法根本改善这个信用的(信用缺失就像人品缺失一样,只有自己能救自己。),只有债务人的抵押品价格稳定并回升,资产负债表的杠杆大大降低才能改善,因此我提出央行应主动参与到资产证券化,债务证券化,这些证券的买卖,以及抵押品的生成和定价过程中去,以稳定并加快抵押品的流通速度。这样才能阻止债务通缩引爆中国的次贷危机。美联储主要通过纽约美联储,以及Maiden Lane有限公司,两房和摩根大通这样的代理服务器来进行这些操作的。陈教授可以研究一下美联储和这些金融机构的资产负债表,便知我所言非虚。 中国金融的主要矛盾是资产负债表通缩。私营部门,国企部门,地方政府债务杠杆太高,债务久期结构恶化造成资产通缩压力(久期结构恶化主要指借短期的债投入中长期的项目。中国目前有超过一万亿美元的外部债务,其中绝大部分是短期债务。),谁也不能加杠杆了,融资抵押物价格恶化,内生性货币坍塌,只有给央行的资产负债表加杠杆了。央行的资产80%以上都是外储,回旋空间很大。当然量宽会大量消耗外储,但这是为经济去杠杆,是良性的。 量宽虽然源于西方,但中国应发挥出自己的特色。就业支持证券便是我设计的有中国特色的量宽组成部分,亦即把以稳定就业和改善就业结构为目的的信贷资产证券化,然后由央行大量购买,因为社会主义中国的央行应做最后的雇主。 我在大量的债务数据研究,以及和中国企业主的交道当中,发现中国的债务通缩已经是愈演愈烈,美联储加息和全球货币战很可能是压倒中国债务链条的最后一根稻草。量宽的关键是量要足,中国的逆回购小打小闹不算。传统货币政策其效寥寥,伯南克的量宽是唯一击败超级去杠杆化的央行利器,其经验值得中国慎重考量。 中国面临的金融危机风险除了众所周知的因素之外,还有就是中国经济的货币供应模式正在坍塌,而这种坍塌只有启动内生性货币才能解决。外汇占款一直是中国货币投放的主要管道,由于外贸环境连续数年的恶化,外汇占款的剧烈波动已经打乱了中国货币投放的节奏,对流动性紧张的经济常常造成釜底抽薪的干扰。2012年全年新增外汇占款从之前5年的年均3万亿元人民币急剧滑落至4900亿元;2013年前4个月,新增外汇占款达1.5万亿元,5月份金融机构新增外汇占款仅668.62亿元,环比骤降近80%。以外汇占款为主的货币投放机制已经严重的无法满足经济对流动性的渴求,这样一个货币投放机制可以说是中国经济通缩压力最主要的一个来源。外汇占款属于外生性货币的范畴,中国未来的货币供应必须转向内生性货币,也就是说要通过资产证券化,债务证券化以及金融机构之间对这些证券的各种交易来大量的创造货币供应。在中国出口迅猛增长的过去,对内生性货币的需求并不强烈,如今要由外向型经济向消费型经济转型,内生性货币就必须担起货币供应的主要担子,不然中国的企业融资无门,就会陷入巧妇难为无米之炊的绝境。美国的货币供应正常情况下70%以上是内生性货币,这和中国目前的情况迥然不同。货币供应是经济的心脏,中国经济的心脏正在坏死,亟需移植,发力于内生性货币的量化宽松就是做这个移植手术的。目前的降息降准SLF等等都是在过去坏死的心脏上修修补补,贻误心脏移植的战机。所以我呼吁大量通过房贷支持证券(MBS)和就业支持证券(EBS)来把中国的债务证券化,然后央行通过中房金融和中国就业银行这样的代理服务器来作MBS和EBS市场的庄家,这就是盘活资金存量。比如房贷周期三十年,急缺流动性的经济体已经等不及了,把这些房贷打包成MBS,长期的信贷资产立马就能变现成中短期的流动性供应。 再者,很多人指责量化宽松会造成人民币暴跌,外储大量消耗,资金大量流出中国。我管这些人叫世界末日主义者。美国的经济复苏全球最棒,英国的经济复苏欧洲最棒,日本更是终结了肆虐十几年的通货紧缩,美元,英镑,日元有变成卢布么?量化宽松真的是魔鬼吗?其实外储大量消耗,资金大量流出中国有什么不好?过去那个一味追求天量贸易盈余的中国就像一个暴饮暴食却极少上洗手间的貔貅,现在多上几趟洗手间不好吗?美国的三轮量宽为中国带来了万亿美元以上的投资不是吗?美联储持续量宽的这六年是中国改革开放以来债务杠杆增加最快的时期,没有之一,而美国的债务杠杆却大大降低,仅仅看一个数据就够了:2014年美国联邦政府的财政赤字锐减,不到5000亿美元,创下08年以来的历史纪录。资金大量流出有一个不为人知的好处就是通过给主要贸易伙伴国的经济加杠杆,来为自己去杠杆。 量宽可以给中国经济换一个更强劲的心脏,可以大量盘活资金存量,大大降低融资成本,可以降低而不是增加债务杠杆,还可以躲过美国货币操纵国的指控让市场给人民币贬值,这么好的事,中国还在犹豫什么?中国将成为第一个启动量化宽松的发展中国家,这将改写世界历史。 吴迪:知名独立经济学家。成名于2010年“在【华尔街日报】北美版发表【美国和中国贸易战必败】一文并写信给奥巴马劝阻美国和中国进行贸易战争”一事。在美国,香港,新加坡,还有中国大陆许多很有影响力的媒体(比如金融时报)常年发表经济评论,有一定的国际知名度。现任职于国内一较有影响力的智库,担任研究员,专门从事经济研究。

根据着名的货币经济学家Hyman Minsky的理论,债务融资分为三种:对冲、投机、庞式。对冲融资,其收入可以支付本息。投机融资,短期内收入只能偿还利息而不能偿还本金,必须债务展期。庞式融资,收入连利息也还不上,债务不断叠加,必须再融资或变卖资产/抵押物。经济体中的投机融资和庞氏融资比重越大,杠杆化的现象就越严重,就越有可能爆发经济危机。在目前中国投资回报率(ROI)不断萎缩的情况下,对冲融资会大量转换成投机融资,而投机融资会大量转换成庞式融资。当这种情况达到一个零界点,资产/抵押物价格会出现大面积大幅度的跳水(Haircut),坏账大面积产生,信用/债务链条全面断裂,银行遭受重创,金融危机全面爆发。

网载 2015-08-23 08:45:29

評論集

暫無評論。

稱謂:

内容:

返回列表